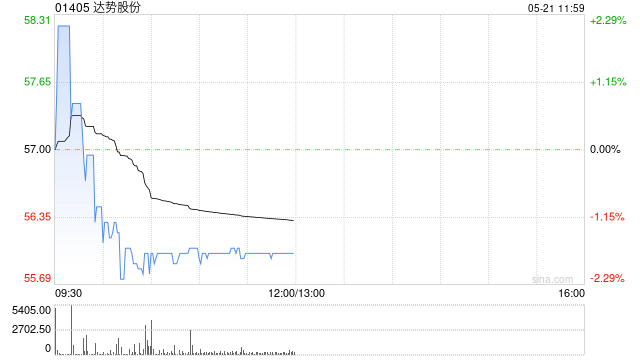

华创证券发布研报称,考虑到达势股份(01405)的门店模型在压力下展示出的韧性,叠加未来几年盈利的持续快速增长,预计公司25-27年的净利润为1.41/2.47/3.45亿元(此前25-26年为2.25/3.28亿元),经调整净利润为1.91/2.92/3.85亿元。参考可比公司,给予26年经调整净利润45xPE,目标价109.08港元,维持“推荐”评级。

华创证券主要观点如下:

事项:

25年1H实现营收25.9亿元,yoy+27.0%;实现经营利润3.8亿元,yoy+28.0%实现经调整EBITDA3.2亿元,yoy+38.3%;实现经调整净利润0.9亿元,yoy+79.6%。上半年公司门店数量净增190家至1,198家,一线城市净增6家,新增长市场净增184家;上半年同店总体为-1.0%,其中北、上为正增长,单店日均销售额同比下降4.4%至12,915元,门店经营利润率同比上升为14.6%。

新开门店进展顺利,长期增长空间巨大

公司估计,目前中国披萨行业共有约四万家门店,行业门店数每年仍在增长。截至今年中期,公司门店数为1,198家,仅进入了48个城市。公司进入城市数和门店数仍明显低于必胜客(进入900个城市,门店数3,864家)。公司计划2025年新开门店300家左右。综合考虑区域品牌势能、消费者需求、供应链和运营能力及潜在开店回报率等因素,公司将兼顾加密现有市场和拓展新城市。公司计划20%-30%的新店布局于2022年底前进入的城市,40%-50%的新店布局于2022年底至2025年进入城市,其余门店布局于新进入城市。

新店同店微降1%,门店模型彰显韧性

由于公司强大的品牌力,在新进入城市开设的门店会在早期录得非常高的销售额,但随着时间的推移这些门店的销售额逐渐趋于常态。比如,8月3日开业的邯郸首店首日销售额超过54万元,订单量达6,020单。公司在22年底后进入的城市质量都比较高(比如成都、济南、青岛等),因此24年下半年开始有同店压力,25年上半年更加明显。考虑到新城市门店从第19个月开始进入同店池子,和这批新进入城市门店早期超高的销售额下的高同店基数;公司当前的同店水平体现了较高的经营韧性。与此同时,2024年12月至今年上半年进入的15个新城市中,已经开设的64家门店中24家门店已实现全额现金回收,公司估计这64家门店平均回收期仅需11个月,具备较强的竞争力。

继续享受经营杠杆红利,净利润持续快速增长

公司管理层致力于长远发展,在创立之初即搭建了可服务于上千家门店的总部以及工厂。因此,在公司持续的成长过程中,总部费用率持续下降:上半年总部人力成本占收入比率已降至5.1%,D&A费用率降至1.1%,管理费用率降至1.9%,下降速度快于管理层预期。因此,上半年公司的经调净利润率同比增加至3.5%。该行预计,随着门店的持续扩张以及收入的快速增长,公司将受益于规模经济带来总部费用率下降和净利润率提升,因此未来几年公司净利润增速也将明显快于收入增速。

本文来自作者[怜烟]投稿,不代表发展号立场,如若转载,请注明出处:https://www.fastcode.vip/yxjl/202509-50860.html

评论列表(4条)

我是发展号的签约作者“怜烟”!

希望本篇文章《华创证券:维持达势股份“推荐”评级 目标价109.08港元》能对你有所帮助!

本站[发展号]内容主要涵盖:国足,欧洲杯,世界杯,篮球,欧冠,亚冠,英超,足球,综合体育

本文概览: 华创证券发布研报称,考虑到达势股份(01405)的门店模型在压力下展示出的韧性,叠加未来几年盈利的持续快速增长,预计公司25-27年的净利润为1.41/2.47/3.45...